以下为核心内容解读,完整版报告:自动驾驶线控底盘行业研究报告-202408。

以下为核心内容解读,完整版报告:自动驾驶线控底盘行业研究报告-202408。

本报告参照最新国家标准和电动汽车智能底盘技术路线图,给出如下定义:线控底盘,即以电信号代替机械装置实现对车辆精确控制的底盘系统,核心是人机解耦。

本报告参照最新国家标准和电动汽车智能底盘技术路线图,给出如下定义:线控底盘,即以电信号代替机械装置实现对车辆精确控制的底盘系统,核心是人机解耦。

2、机械底盘、线控底盘、滑板底盘与AGV、IGV、AMR

区别:机械底盘主要依靠机械、液压/气动等硬件连接操控,线控底盘则通过电子化、电控化取代硬件连接操控车辆,滑板底盘则完全实现了上下车体解耦。

另外,机械底盘、线控底盘可应用于承载式或非承载式车身,而滑板底盘只能应用于非承载式车身。

联系:线控底盘是机械底盘的线控化或点空话,滑板底盘是底盘线控化与车辆电动化高度集成的最新形态,或是线控底盘的最终形态之一。

AGV、IGV、AMR 无本质差别,但柔性化、智能化逐步提升,自动驾驶汽车类属于一种室外AMR

AMR以SLAM为主融合其他导航技术,实现自主导航,适用于复杂、动态场景,无人叉车、送货机器人、酒店机器人 、农业机器人、四足机器人等都属 AMR。

在技术属性上,基于线控底盘的自动驾驶汽车与AMR自主移动机器人殊途同归,不同的是自动驾驶汽车主要应用于户外的货运或客运场景,而AMR自主移动机器人主要应用于室内或区域内的搬运、服务、作业领域,受法规约束相对较弱,安全失效隐患相对较小。

3、线控底盘的系统构成

线控底盘主要由驱动、转向、制动、悬架、换挡五大系统组成,是实现自动驾驶的“基石”。

部分线控底盘企业,将自动驾驶域控制器称之为自动驾驶汽车的“大脑”,将底盘域控制器称之为自动驾驶汽车的“小脑”,五大线控系统则为自动驾驶汽车的“手和脚”。

4、为什么需要线控底盘?

快速响应、精确控制是自动驾驶的前提条件,软硬件解耦是智能化转型的必然趋势

5、线控底盘产业链构成

线控底盘产业链涵盖:零件、部件、底盘集成、整车/机制造、应用场景五大环节。

其中,上游底盘集成环节包括独立线控底盘企业、低速无人装备企业、造车新势力、汽车厂商四类主体;中游线控底盘客户包括低速无人企业、卡车/工程车企业、客车企业和乘用车企业四类主体;下游线控底盘应用领域包括运营服务企业、自动驾驶科技公司和科研院所。

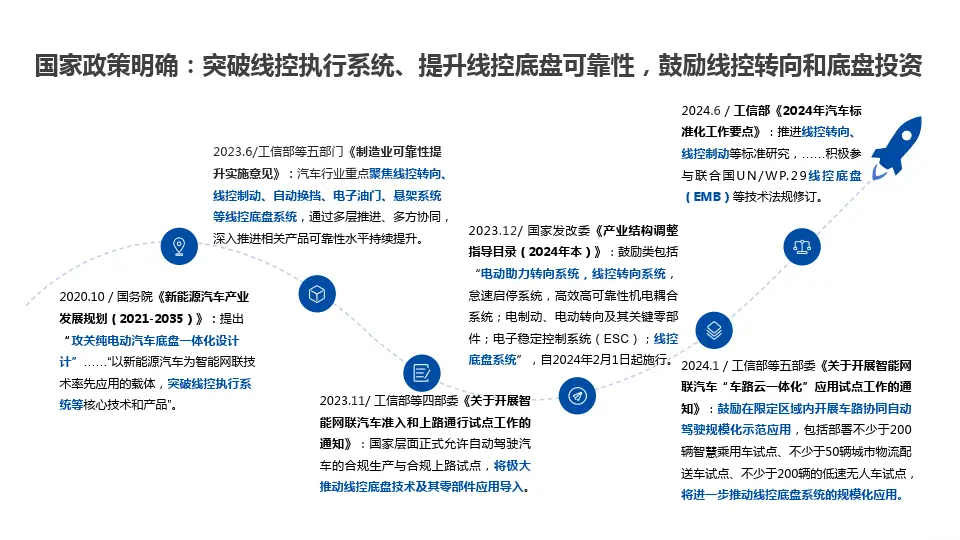

6、线控底盘政策导向

从国务院到部委、从2020年到2024年,可以看到国家政策关键词是:“突破线控执行系统”、“提升产品可靠性水平”、“鼓励线控底盘系统”投资等。

2020年10月,国务院办公厅印发的《新能源汽车产业发展规划(2021-2035)》,基本明确得了线控底盘的发展路径:即“以新能源汽车为智能网联技术率先应用的载体,突破线控执行系统等核心技术和产品”。

7、线控底盘相关标准

国家标准层面,已经制修订强制性标准《GB 17675-2021 汽车转向系 基本要求》、推荐性标准《GB/T 43947-2024低速线控底盘通用技术要求》、强制性标准《GB 乘用车制动系统技术要求及试验方法(征求意见稿)》,一定程度上适应了线控底盘市场发展需要,但也只是刚刚开始,尚未实现较为全面的覆盖。

行业标准方面,最新的标准修改单基本要求营运客车、货车等具备相关ESC、EBS、AEBS等安全要求,实质上一定程度上促进了营运车辆的线控化。

团体标准方面,中国汽车工业协会、中国汽车工程学会等积极组织制定了部分线控底盘团体标准,团体标准整体走在政府层面标准的前面。

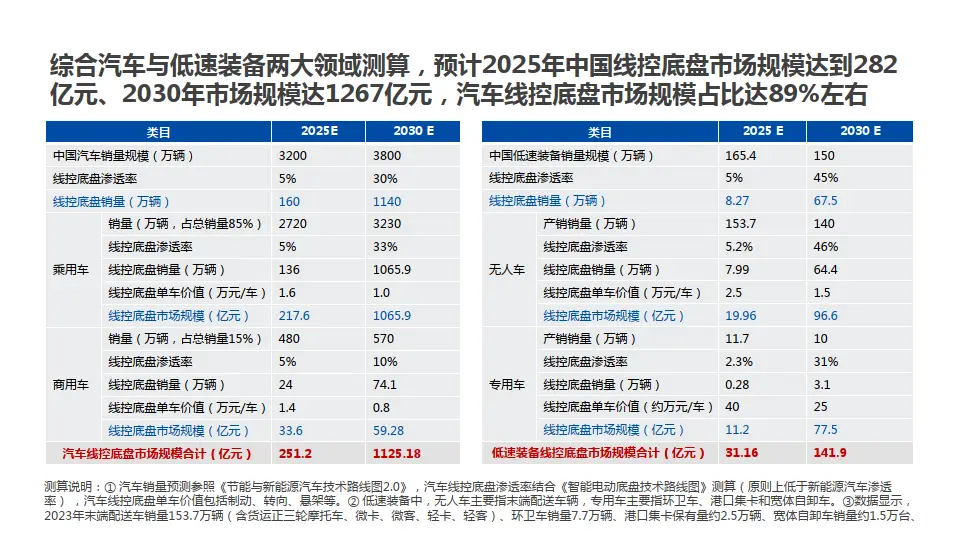

本报告测算基本逻辑为:线控底盘市场规模=线控底盘销量规模*线控底盘单车价值。

本报告测算基本逻辑为:线控底盘市场规模=线控底盘销量规模*线控底盘单车价值。

其中,线控底盘规模基于线控底盘渗透率(即自动驾驶汽车渗透率)而来,且原则上线控底盘渗透率低于新能源汽车渗透率。另外,考虑到随着低速装备的无人化规模商用,在提高运输效率的同时反而将减少装备市场需求,因而2030年中国低速装备销量规模预估低于2025年。

9、线控底盘的竞争格局

在线控底盘的五大系统中,线控转向、制动、悬架开发难度高,外资占据主导地位。

从市场渗透率看,线控驱动已经接近标配水平,线控转向、线控悬架渗透率尚处起步阶段,线控制动、线控换挡正处于大规模商业化前夜。

从技术开发难度看,线控驱动、线控换挡技术相对成熟;线控制动、线控转向技术门槛最高,内外资企业基本处于同一起跑线,国产化替代潜力巨大。

10、线控底盘主要应用领域

主要五大应用领域,其中低速无人车、低速无人专用车、科/教研平台已实现小批量。

自动驾驶商用车、自动驾驶乘用车还处于限定区域道路测试与示范试点阶段,体量规模虽然达到数千台之多,但和每年3000万辆的汽车产销规模相比,还不值一提。

11、线控关键技术发展路线

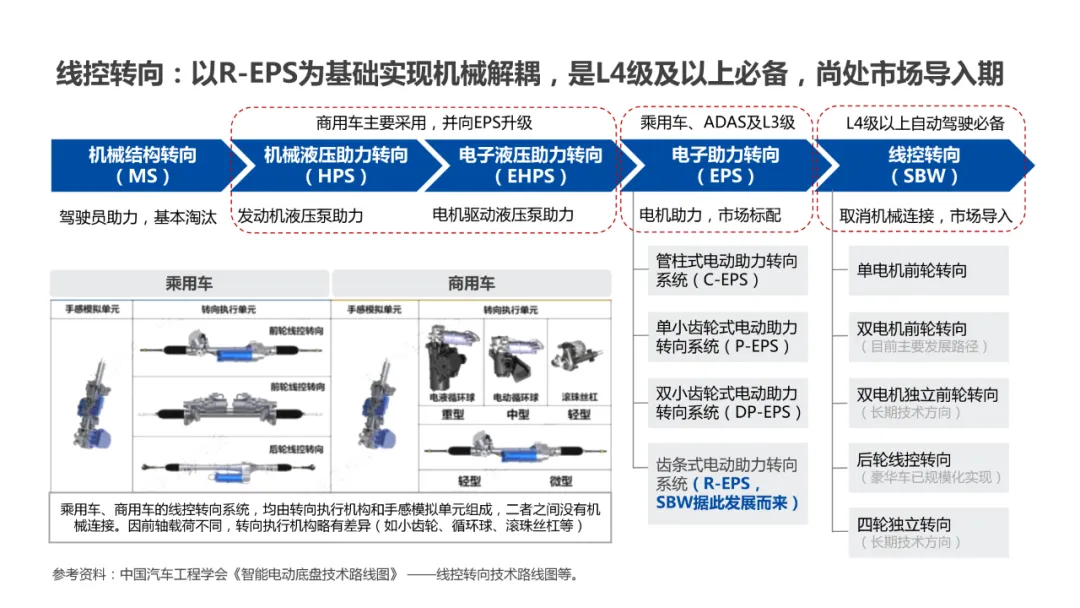

线控转向:以R-EPS为基础实现机械解耦,是L4级及以上必备,尚处市场导入期

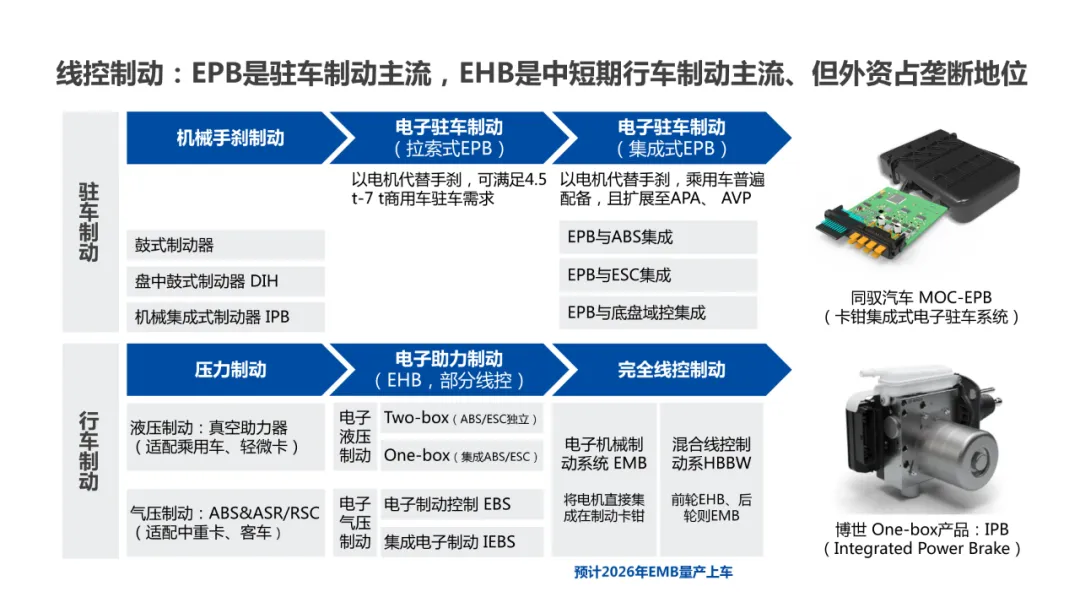

线控制动:EPB是驻车制动主流,EHB是中短期行车制动主流、但外资占垄断地位

线控悬架:在空气悬架基础上的智能化升级,核心部件外资主导、但国产替代提速

12、线控底盘市场格局

五类企业竞逐线控底盘市场,非机动车与机动车、低速与高速场景背景企业分野。

其中,独立底盘企业以线控底盘为主业,主要做系统集成和组装制造;低速无人装备企业自研或采购线控底盘,开展无人装备销售、无人装备运力服务等;滑板底盘造车企业则基于自研滑板底盘平台,对外销售或自主造车,目前少部分企业已经实现规模量产;汽车厂商作为汽车底盘的系统集成者,一二线企业纷纷孵化培养出自主的线控底盘企业,部分汽车厂商对外提供线控底盘或代工制造服务。

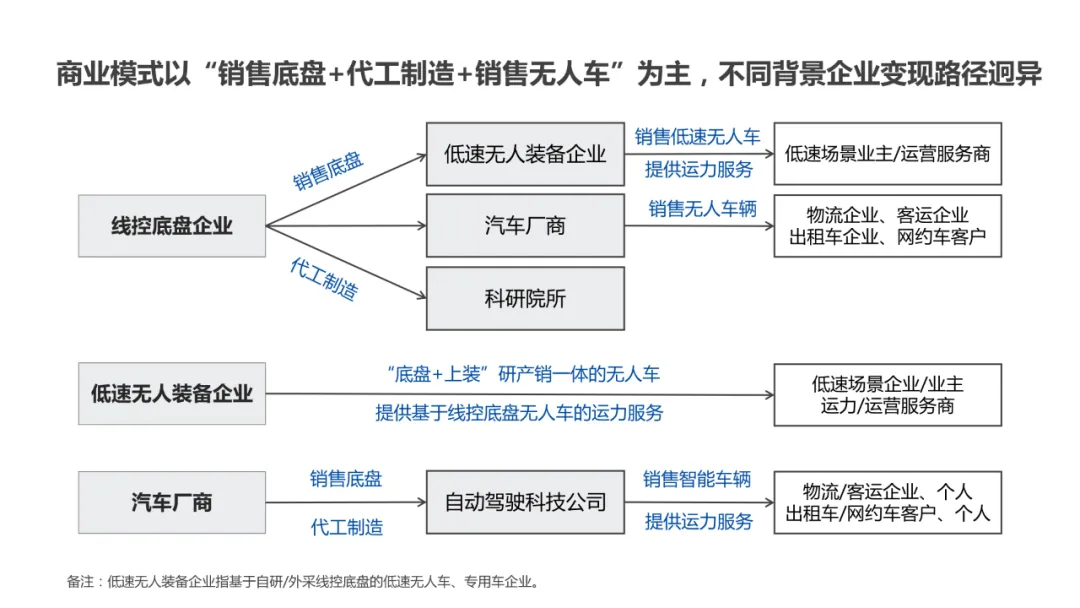

13、线控底盘商业模式

总的来讲,商业模式以“销售底盘+代工制造+销售无人车”为主,不同背景企业变现路径迥异。

其中,独立线控底盘企业以“销售底盘+代工制造”为主,主要客户是低速无人装备企业、汽车厂商、科研院所。

低速无人装备企业基于自研或外采线控底盘,一方面提供“底盘+上装”研产销一体的无人车,一方面提供基于线控底盘无人车的运力服务。

汽车厂商作为车规级线控底盘的掌握者,主要面向自动驾驶科技公司“销售底盘+代工制造”,如陕汽、解放、柳汽、江淮汽车、厦门金龙等出售或代工制造自动驾驶货车和客车。

14、线控底盘市场节奏

根据《电动汽车智能底盘技术路线图》,预计2025年满足L3及以下的线控底盘将批量应用,2030年满足L4级的线控底盘规模应用。

其中,低速非机动车类主要指低速无人车领域,如无人配送、小型环卫、安防巡逻、移动充电等。低速无人专用车类主要指港口、矿山、大型环卫等。

其中,低速非机动车类主要指低速无人车领域,如无人配送、小型环卫、安防巡逻、移动充电等。低速无人专用车类主要指港口、矿山、大型环卫等。

16、低速非机动车线控底盘代表企业

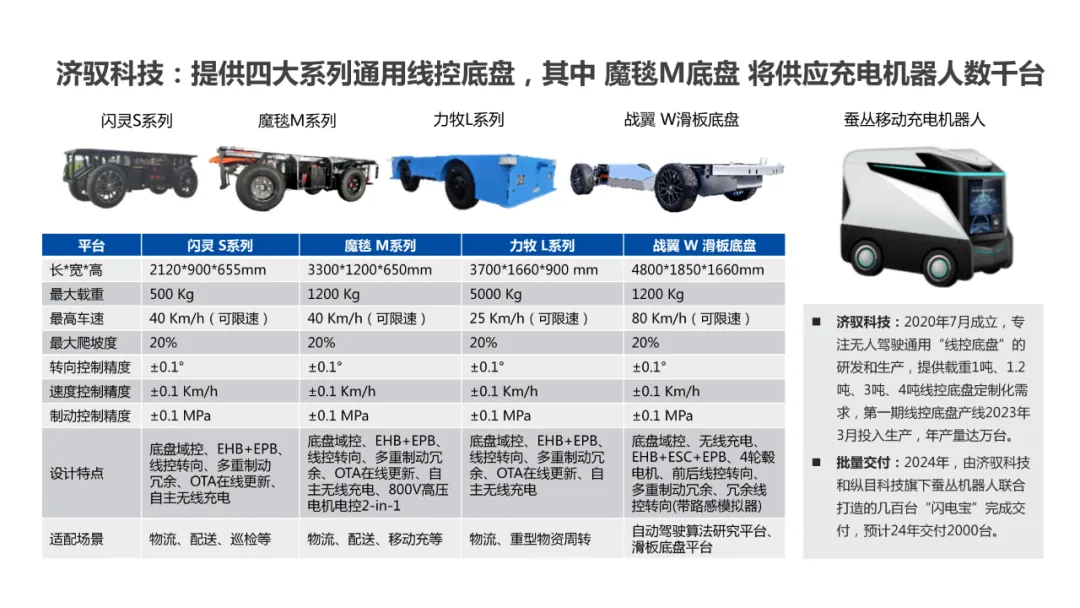

济驭科技:提供四大系列通用线控底盘,其中 魔毯M底盘将供应充电机器人数千台

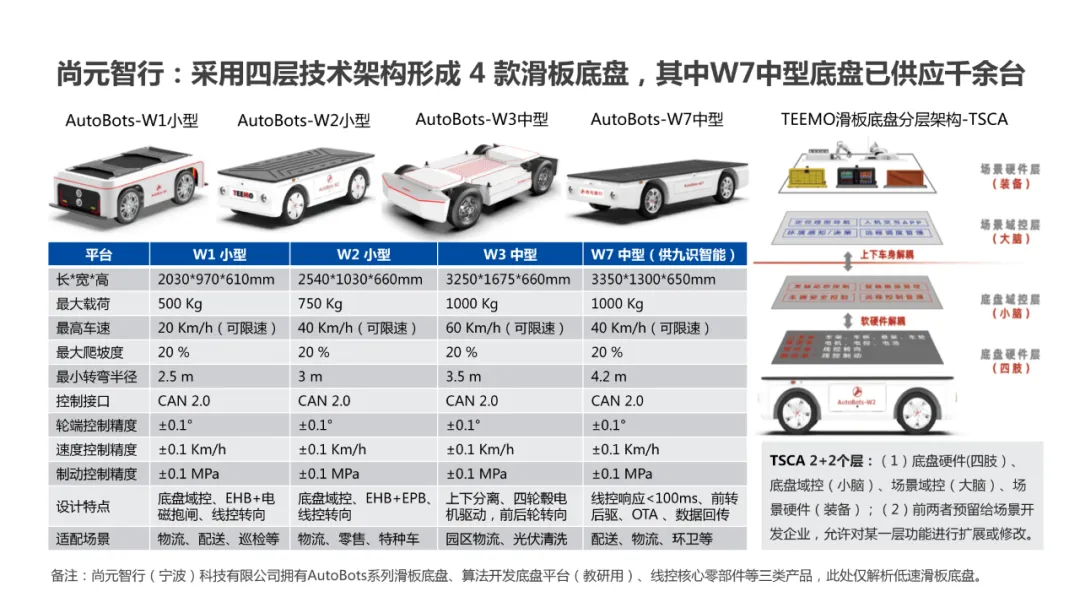

尚元智行:采用四层技术架构形成 4 款滑板底盘,其中W7中型底盘已供应千余台

17、商用车线控底盘代表企业

同铃科技:形成小车、轻卡、载人三大平台5款产品,卡车OEM背景独立底盘企业

REE:基于P7全模块化电动底盘平台,联合车队与OEM定制开发交付P7-C和P7-S

吉利远程:以GXA超感架构为基础,衍生出“卡车数智架构与VAN线控智能架构”

速豹动力:基于自研线控滑板底盘平台,于2024年4月推出首款电动重卡“黑金刚”

18、低速专用车线控底盘代表企业

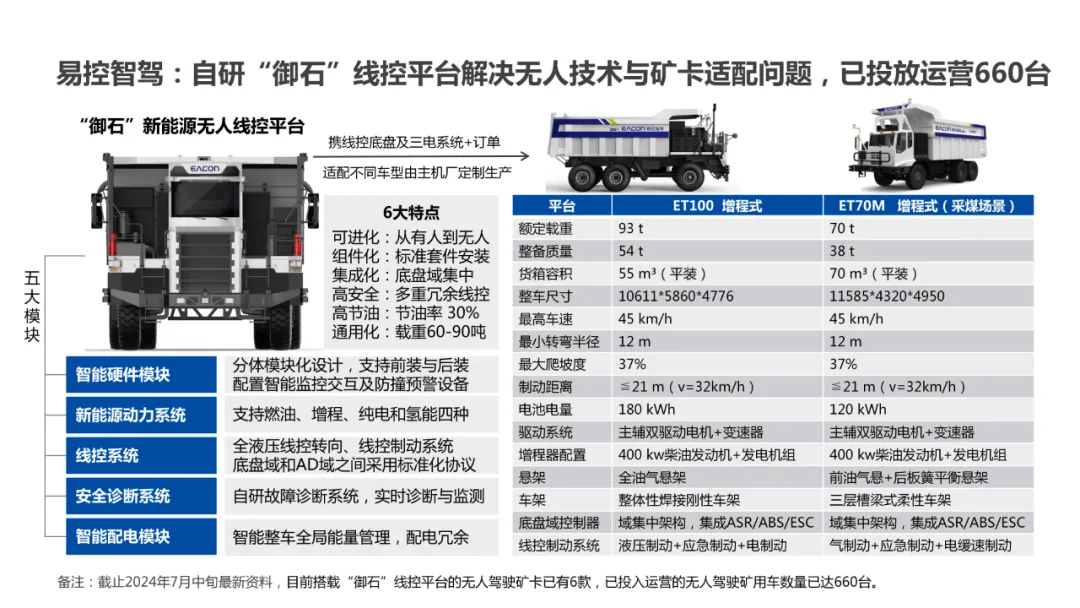

易控智驾:自研“御石”线控平台解决无人技术与矿卡适配问题,已投放运营660台

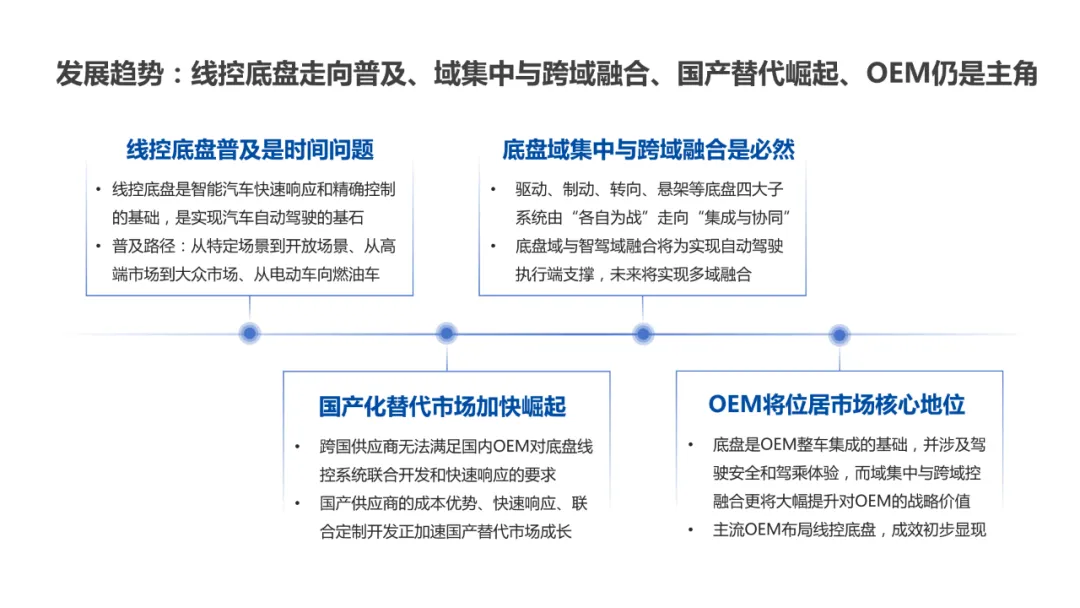

趋势一:线控底盘走向普及普及路径:从特定场景到开放场景、从高端市场到大众市场、从电动车向燃油车。

趋势一:线控底盘走向普及普及路径:从特定场景到开放场景、从高端市场到大众市场、从电动车向燃油车。

趋势二:域集中与跨域融合

驱动、制动、转向、悬架等底盘四大子系统由“各自为战”走向“集成与协同”。底盘域与智驾域融合将为实现自动驾驶执行端支撑,未来将实现多域融合。

趋势三:国产替代崛起

跨国供应商无法满足国内OEM对底盘线控系统联合开发和快速响应的要求。国产供应商的成本优势、快速响应、联合定制开发正加速国产替代市场成长。

趋势四:OEM仍是主角

底盘是OEM整车集成的基础,并涉及驾驶安全和驾乘体验,而域集中与跨域控融合更将大幅提升对OEM的战略价值。主流OEM布局线控底盘,成效初步显现

20、线控底盘市场机遇

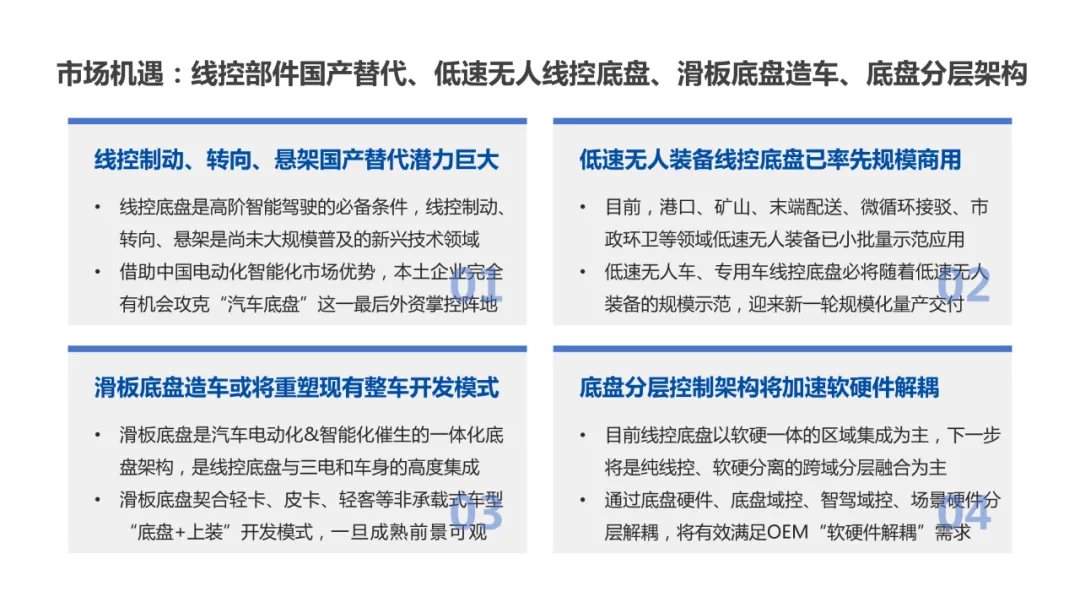

机遇一:线控制动、转向、悬架国产替代潜力巨大

线控底盘是高阶智能驾驶的必备条件,线控制动、转向、悬架是尚未大规模普及的新兴技术领域。借助中国电动化智能化市场优势,本土企业完全有机会攻克“汽车底盘”这一最后外资掌控阵地。

机遇二:低速无人装备线控底盘已率先规模商用

目前,港口、矿山、末端配送、微循环接驳、市政环卫等领域低速无人装备已小批量示范应用。低速无人车、专用车线控底盘必将随着低速无人装备的规模示范,迎来新一轮规模化量产交付。

机遇三:滑板底盘造车或将重塑现有整车开发模式

滑板底盘是汽车电动化&智能化催生的一体化底盘架构,是线控底盘与三电和车身的高度集成。滑板底盘契合轻卡、皮卡、轻客等非承载式车型“底盘+上装”开发模式,一旦成熟前景可观。

机遇四:底盘分层控制架构将加速软硬件解耦

目前线控底盘以软硬一体的区域集成为主,下一步将是纯线控、软硬分离的跨域分层融合为主。通过底盘硬件、底盘域控、智驾域控、场景硬件分层解耦,将有效满足OEM“软硬件解耦”需求。

21、线控底盘面临挑战

挑战一:线控制动尚处初级阶段

电子液压制动(EHB)属线控初始形态 且 域融合较难。电子机械制动(EMB)完全取消液压制动装置,需解决失效冗余、高温衰减和高成本问题,预计2026年量产。

挑战二:线控转向技术不成熟

线控转向停留于EPS,未完全去除机械连接,无法真正实现人车解耦,渗透率低。线控转向(SBW)完全去除机械连接,转向信号来源于算法,但技术尚未成熟。

挑战三:安全风险及法规强约束

摒弃机械直连后,一旦线控系统失效车辆将陷入加速、制动、转向的失控的境地。法规对制动、转向等安全件有最高等级安全要求,但目前线控底盘国标尚在研制中。

挑战四:OEM供应准入门槛高

线控底盘涉及驾驶安全,技术壁垒高、验证周期长、开发介入早、规模效应显著,国际Tier1仍具压倒性优势。本土企业需具备联合开发、快速响应、价格等综合实力。

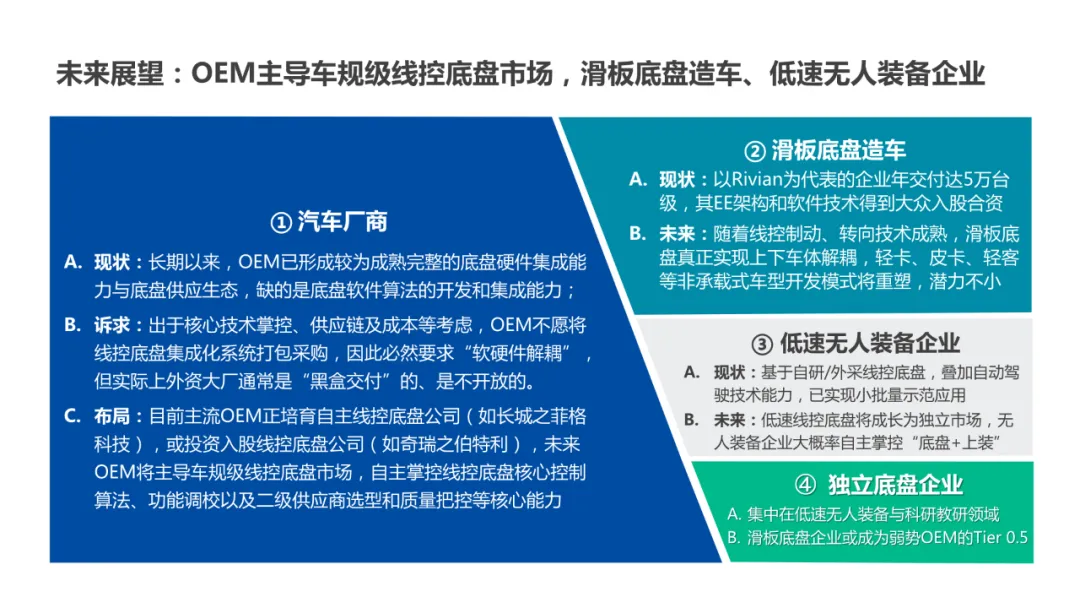

22、线控底盘市场展望

汽车厂商:目前主流OEM正培育自主线控底盘公司,或投资入股线控底盘公司,未来OEM将主导车规级线控底盘市场,自主掌控线控底盘核心控制算法、功能调校以及二级供应商选型和质量把控等核心能力。

滑板底盘造车:随着线控制动、转向技术成熟,滑板底盘真正实现上下车体解耦,轻卡、皮卡、轻客等非承载式车型开发模式将重塑,潜力不小。

低速无人装备企业:低速线控底盘将成长为独立市场,无人装备企业大概率自主掌控“底盘+上装”。

独立底盘企业:集中在低速无人装备与科研教研领域。滑板底盘企业或成为弱势OEM的Tier 0.5。

23、线控底盘六点思考

第一,机箱桥在电动化浪潮中地位下降,但底盘系统仍被海外大厂牢牢掌握

第二,没有线控底盘的自主可控,中国汽车智能化就难以掌握真正的话语权

第三,国内外线控制动、转向技术基本同步且价值量高,国产替代潜力巨大

第四,L3级以上所需线控制动、转向尚处初级阶段,自动驾驶不会马上实现

第五,OEM需具备线控底盘核心控制算法、功能调校和二级供方选型能力

第六,滑板底盘造车与底盘分层架构将加速软硬件解耦,重塑整车开发模式

参考:https://mp.weixin.qq.com/s/348vHFDjZ8mv38Ibihkjew